Imposto de Rendimento – Apesar de ainda nos encontrarmos num período de monarquia, o legislador da época mostrava-se aplicado, diligente, sapiente e mais inovador do que o atual (também não teria por onde copiar…). Aliás, este último, em determinadas circunstâncias, vai beber na fonte da origem de determinado imposto, chegando por vezes a descurar a experiência, boa ou má, relativamente ao período decorrido desde a génese do imposto até ao séc. XXI. Isto é, se pretendemos liquidar e cobrar impostos, vamos simular a criação de um imposto inovador, porque o passado já todos os esqueceram, e, mesmo que assim não seja, os que tinham afinidade com a matéria já não residem nestas paragens, nem virão naturalmente reclamar do plágio.

Imposto de Rendimento – Apesar de ainda nos encontrarmos num período de monarquia, o legislador da época mostrava-se aplicado, diligente, sapiente e mais inovador do que o atual (também não teria por onde copiar…). Aliás, este último, em determinadas circunstâncias, vai beber na fonte da origem de determinado imposto, chegando por vezes a descurar a experiência, boa ou má, relativamente ao período decorrido desde a génese do imposto até ao séc. XXI. Isto é, se pretendemos liquidar e cobrar impostos, vamos simular a criação de um imposto inovador, porque o passado já todos os esqueceram, e, mesmo que assim não seja, os que tinham afinidade com a matéria já não residem nestas paragens, nem virão naturalmente reclamar do plágio.

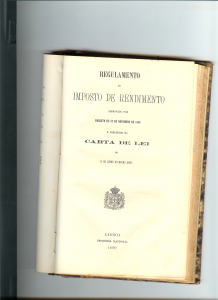

Vem isto a propósito do Imposto de Rendimento[1], designado na época de Contribuição Geral sobre o Rendimento, aprovado através do Decreto de 12.11.1880, e precedido da Carta de Lei de 18 de Junho do mesmo ano, feita por Ernesto Loureiro, para que “Dom Luiz, por graça de Deus, Rei de Portugal e dos Algarves” a visse, analisasse e sobre tal proposta lançasse decisão. A referida Carta começava por classificar resumidamente o imposto, determinando as bases de incidência objetiva e subjetiva, e a territorialidade, id est, sobre os rendimentos auferidos no “continente do reino” e ilhas adjacentes; ressalvava as isenções; e já continha a cisão entre abatimentos e deduções. Nos artºs 2º da Carta e 3º do Regulamento determinava-se a distribuição dos rendimentos em classes, compreendendo a A, a aplicação de capitais; a B, o exercício de alguma emprego; a C, de propriedade imobiliária; a D, de comércio e indústria; e a E, as d´outra proveniência..

Ora, a maior parte dos portugueses lembrar-se-ão naturalmente da entrada em vigor do IRS, promulgado pelo então Presidente da República Mário Soares, e referendado pelo Primeiro Ministro Cavaco Silva, em 30.11.1988, através do Decreto-Lei nº 442-A/88. O preâmbulo do Código do IRS retrata ipsis verbis logo ab initio:

“1- Objecto da última reestruturação global no início dos anos 60 – já lá vai o espaço de uma geração – o nosso sistema de tributação do rendimento mostra-se manifestamente desajustado da realidade económico-social do País, tendo, desde, aquela época, evoluído por forma desordenada, com a acentuação de características como a complexidade excessiva, a desigualdade de tratamento entre contribuintes com níveis comparáveis de rendimento, o estreitamento das bases de tributação, o agravamento crescente – só contrariado nos últimos anos – das taxas nominais, com efeitos de desencorajamento do esforço de poupança e da aplicação ao trabalho e de incentivo à evasão, instabilidade e a falta de coerência interna do regime das diferentes categorias fiscais, a deficiente articulação entre umas e outras.” (O Bold foi acrescentado…).

Tiro a ilação de que, quem escreveu o prefácio não leu o Código, não sabe que nos inícios dos anos 60 entrou em vigor os Códigos do Imposto Profissional e Complementar, que serão objeto de controvérsia noutro artigo, que na generalidade dos casos o Imposto Complementar configurava uma dupla tributação, que o IRS era uma repristinação simulada da antiga Contribuição de Rendimento, e que o novo imposto redunda numa frustração da criação de um imposto único que se preconizava. Senão veja-se uma obra do Ministério das Finanças, de 1961, em língua francesa, com o título de «Système Fiscal Portugais», impressa nas oficinas gráficas de Albano Tomás dos Anjos, Lda., que começa assim:

“1. Au contraire de ce qui se passe dans quelques pays, où existe un impôt unique sur le revenu, dédoublé en diverses cédules selon ses différentesource, le système portugais comprend plusieurs impôts rèels indépendants ou autonomes, à taux proportionel, constituant pour ainsi dire la base d´une pyramide, et l ´impôt complémentaire, personnel et aux progressif qui, au sommet, est destine à corriger la taxation dês impôts réels.” (Bold acrescentado)

Da página seguinte extrai-se mais um excerto:

“4. (…)

Nous pouvons grouper ainsi les impôts les plus importants, d´après leur incidence, de la manière suivante:

1. Impôts portant sur le revenu de la propriété foncière;

2. Impôts portant sur les revenues provenant du commerce et l´industrie;

3. Impôts sur les revenus provenant du travail;

4. Impôt complémentaire”

E assim, o artº 1º do IRS é praticamente a cópia do artº 3º do Imposto sobre o Rendimento ante descrito. Veja-se “O imposto sobre o rendimento das pessoas singulares incide sobre o valor anual dos rendimentos das categorias seguintes, mesmo quando provenientes de actos ilícitos, depois de efectuadas as correspondentes deduções e abatimentos:

Categoria A – Rendimentos do trabalho dependente;

Categoria B – Rendimentos Empresariais e Profissionais;

Categoria E – Rendimentos de Capitais;

Categoria G – Incrementos patrimoniais;

Categoria H – Pensões.

Fica à consideração do intérprete dizer se há ou não plágio, pois não foi indicada a fonte onde foram bebidos tais conhecimentos, embora apenas com ligeiras alterações. Decididamente não haveria, se a nova “obra” não fosse considerada de criação tão espontânea e inovadora, ou se fosse caraterizada como uma evolução na história dos impostos, onde efetivamente se deverá enquadrar. Mas sobre esta matéria excluo-me de fazer juízos de valor.

No Imposto de Rendimento, já havia isenções de baixo rendimento como acontece hoje com o artº 48º do Estatuto dos Benefícios Fiscais; havia 10% de desconto sobre os rendimentos prediais ilíquidos, e hoje não há nada; a abater à totalidade dos rendimentos, já havia o desconto dos “créditos hypothecarios” e os prédios de baixo valor não contribuíam para a formação do rendimento; os rendimentos de natureza comercial ou industrial tinham despesas bem definidas; ficavam isentos os rendimentos de capitais provenientes de organismos públicos, como as associações de socorros mútuos, montepio, instituições de caridade e de beneficiência; nos rendimentos do trabalho já havia a não sujeição para os funcionários do Estado porque tais rendimentos também eram inferiores aos pagos pelas entidades privadas; já havia o mínimo de existência para os rendimentos auferidos pelo trabalhador por conta d´outrem.

No que concerne à progressividade das taxas, foi uma constante histórica, fazendo transparecer que o legislador se socorreu de uma progressividade mais dilatada, como no Imposto Profissional, porque na Contribuição de Rendimento apenas havia as taxas de 2 e 3 por cento.

Continuando na esteira da perspicácia do legislador de 1880, havia mais democracia do que na reforma tributária dos anos 60 até à atualidade. É que, para efeitos de fixação do valor tributável e correspondente fiscalização, foram criadas as “Commissões parochiaes e municipaes”, sendo que, apenas na sua ausência ou incompetência é que interviria a Fazenda. Na situação seguinte, passou a existir a discricionariedade, senão ditadura, de uma única pessoa, o chefe das finanças. Hoje, apesar dos meios de reação que o sujeito passivo tem ao seu alcance em sede de contencioso tributário, existe sempre a possibilidade de os contribuintes discutirem a ilegalidade ou inexequibilidade das dívidas no poder jurisdicional, ou intervir contra todos os atos ofensivos ou lesivos dos seus direitos, na salvaguarda do princípio da tutela jurisdicional efetiva, prevista no artº 20º do Código de Procedimento e de Processo Tributário em conjugação com o nº 4 do artº 268º da Constituição.

Da criação de comissões municipais e de freguesia, com estas sempre a integrar as primeiras, e com eventual fiscalização do poder central, sou eu apologista. (Mas não temos)

Outras das circunstâncias que me despertam particularmente a atenção sobre a Contribuição de Rendimento, era a transparência, sendo afixadas nos lugares de estilo, igrejas e locais de funcionamento das comissões, as listas dos contribuintes com a respetiva tributação; as reclamações para as comissões; os recursos para os conselhos distritais e já também para o STA. Ex positis, para quem conhece o atual sistema, não aprendemos nada com o passado e continuamos a viver esse mesmo passado.

António Soares da Rocha Direito | Justiça | Fiscalidade | Sociedade | Karate | LOJA (Minutas Gerais)

António Soares da Rocha Direito | Justiça | Fiscalidade | Sociedade | Karate | LOJA (Minutas Gerais)